ВРЕЗКА 8. ИЗМЕНЕНИЯ БАНКОВСКОГО РЕГУЛИРОВАНИЯ В 2023 - 2025 ГОДАХ И ИХ ВЛИЯНИЕ НА ДЕНЕЖНО-КРЕДИТНУЮ ПОЛИТИКУ

Подстройка банков к плановому выходу из послаблений в части норматива краткосрочной ликвидности и надбавок к достаточности капитала, а также к ужесточению макропруденциальной политики привела к автономному ужесточению денежно-кредитных условий. Принимая решения по ключевой ставке, Банк России учитывал влияние банковского регулирования на ставки по банковским продуктам и динамику кредитно-депозитных агрегатов

Банк России во второй половине 2024 года проводил жесткую денежно-кредитную политику, чтобы сбалансировать рост спроса с предложением в российской экономике и обеспечить снижение инфляции. Вместе с тем в IV квартале 2024 года впервые на денежно-кредитные условия значительно повлияли автономные от денежно-кредитной политики факторы: плановая нормализация банковского регулирования в части выхода из послаблений по нормативу краткосрочной ликвидности (НКЛ) и восстановления надбавок к достаточности капитала, а также ужесточение макропруденциальной политики <1>.

--------------------------------

<1> Описание того, как регулирование банков влияет на денежно-кредитные условия, приводится во врезке 5 "Денежно-кредитная политика и поддержание устойчивости финансового сектора".

На протяжении 2024 года происходила плановая нормализация регулирования после периода регуляторных послаблений, введенных в 2022 году <2>. Одновременно продолжалось ужесточение макропруденциальной политики в ответ на усиление рисков в финансовой системе, связанных с кредитным перегревом и ростом долговой нагрузки заемщиков. Эти изменения главным образом касались норматива ликвидности, надбавок к нормативам достаточности капитала, макропруденциальных надбавок к коэффициентам риска и макропруденциальных лимитов в отношении розничных кредитов <3>.

--------------------------------

<2> Меры Банка России по поддержке финансового сектора от 25.02.2022 в части норматива краткосрочной ликвидности, поддержке кредитных организаций от 28.02.2022 и поддержке финансового сектора и кредитования экономики от 15.04.2022.

<3> Более подробно см. следующие пресс-релизы на сайте Банка России: "Частичная отмена послаблений, новые меры поддержки банков и отдельные изменения в банковском регулировании в 2023 году"; "Банк России устанавливает порядок выхода из послабления по нормативу краткосрочной ликвидности и предоставляет безотзывные кредитные линии"; "Банк России принял ряд решений по банковскому регулированию"; "Банк России принял ряд решений по макропруденциальным требованиям в отношении необеспеченных потребительских кредитов"; "Банк России принял решения по макропруденциальным надбавкам по ипотечным кредитам и кредитам крупным компаниям с повышенной долговой нагрузкой"; "Банк России принял ряд решений по макропруденциальной политике".

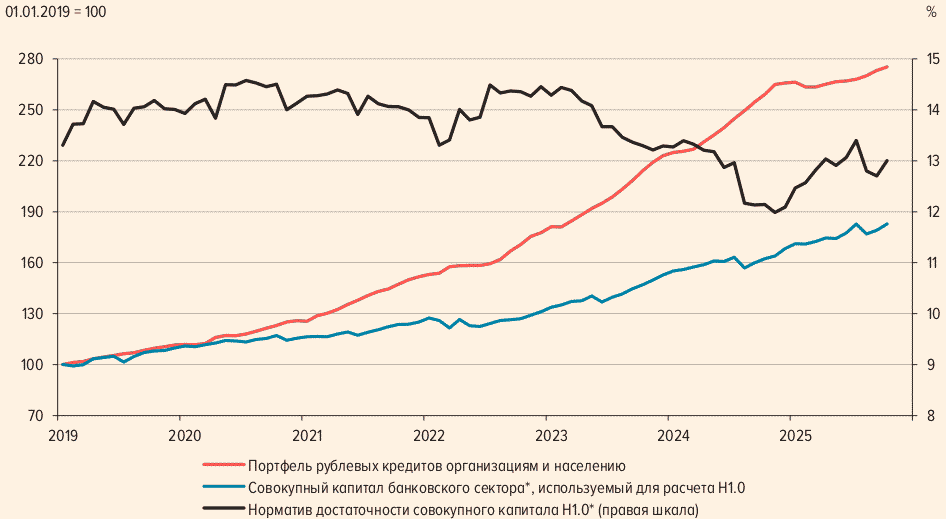

Банки должны были начать заранее приспосабливаться к нормализации банковского регулирования и ужесточению макропруденциальной политики. При этом к середине IV квартала 2024 года кредитная активность оставалась высокой, преимущественно в корпоративном сегменте. Это во многом было связано с сохранением высокого спроса на заемные средства, в основном со стороны нефинансовых организаций (в частности, застройщиков и компаний, реализующих уже начатые инвестиционные проекты). В сочетании со стремлением отдельных банков увеличить свою долю на рынке это привело к тому, что банковский сектор заметно исчерпал запасы по нормативам достаточности капитала и высоколиквидным активам, включаемым в НКЛ.

В IV квартале 2024 года банки столкнулись с необходимостью интенсивно приспосабливаться к нормализации банковского регулирования и ужесточению макропруденциальной политики в условиях низкого запаса по нормативам

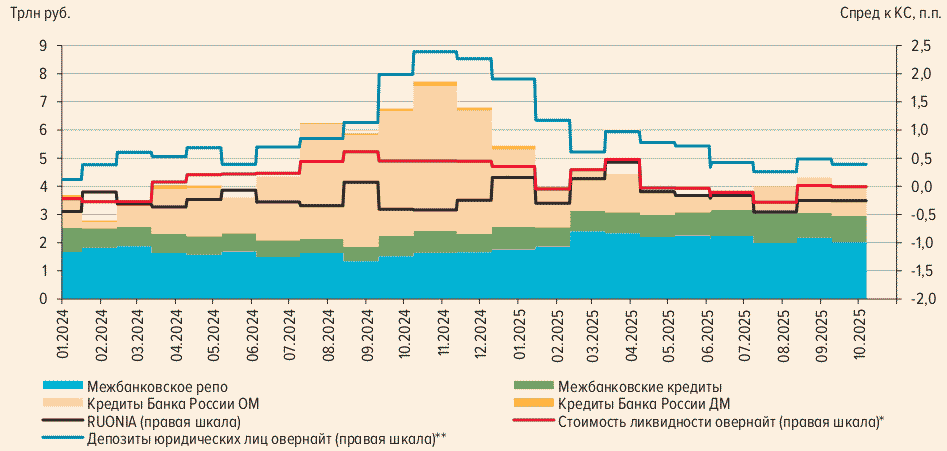

В частности, обратной стороной активного наращивания банками кредитного портфеля в течение года был рост их обязательств перед клиентами. Это привело к увеличению показателя ожидаемых оттоков денежных средств, тогда как соответствующего роста высоколиквидных активов при этом не происходило. Сложившаяся в результате структура активов и пассивов банков оказывала давление на НКЛ. При этом сохранялись ожидания дальнейшего повышения ключевой ставки. В связи с этим клиенты были готовы размещать средства только на короткие сроки. Для соблюдения НКЛ банки вынуждены были наращивать привлечение средств с помощью кредитов Банка России в рамках основного механизма рефинансирования под залог нерыночных активов, однако и этот способ улучшения норматива был близок к исчерпанию: отдельные банки использовали до 100% такого обеспечения.

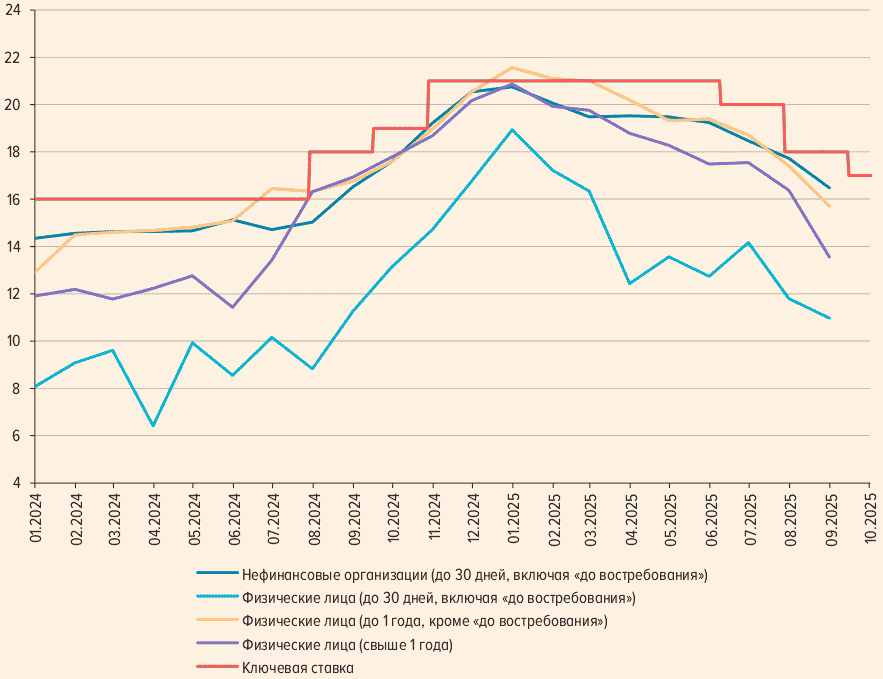

Вследствие возросшей потребности в фондировании обострилась конкуренция за клиентские средства среди системно значимых банков. В результате рост общего уровня депозитных ставок опережал повышение ключевой ставки. Ставки увеличивали также и не системно значимые кредитные организации, чтобы избежать оттока средств.

В ноябре - декабре 2024 года рост депозитных ставок транслировался и в ставки по кредитам. Расширению спреда кредитных ставок к ставкам денежного рынка способствовал не только рост стоимости фондирования, но и необходимость повышения достаточности капитала, а также более консервативный подход банков к оценке рисков заемщиков, выражающийся в том числе в значительном увеличении премий, которые банки включали в кредитные ставки для своих клиентов - конечных заемщиков.

Таким образом, адаптация банков к выходу из регуляторных послаблений и макропруденциальные меры привели к автономному ужесточению денежно-кредитных условий, не связанному с фактической и прогнозируемой динамикой ключевой ставки.

В частности, это было обусловлено тем, что отдельным банкам требовалось больше времени для подстройки к выходу из регулятивных послаблений на фоне активного роста кредитного портфеля. И несмотря на то что в конце 2024 года Банк России находился в цикле ужесточения денежно-кредитной политики, автономный рост ставок по кредитам и депозитам затруднял сонаправленное изменение ставок на сопоставимые сроки и снижал предсказуемость спредов между ними. Это в свою очередь влияло на трансмиссию денежно-кредитной политики и базисный риск для кредитных организаций как один из источников процентного риска.

В дополнение к росту ставок, создавшему условия для охлаждения спроса на кредиты, необходимость приспосабливаться к восстановлению уровня нормативов достаточности и ужесточению макропруденциальной политики привела к изменениям на стороне предложения кредитов. В IV квартале 2024 года произошло ужесточение неценовых условий кредитования, и банки стали придерживаться стратегии умеренного и рационального использования капитала при формировании кредитных планов. При этом банки избегали повышения аппетитов к риску, что ограничивало их возможности по дальнейшему активному расширению кредитования.

Таким образом, в условиях выхода из регуляторных послаблений и ужесточения макропруденциальной политики и связанного с ним автономного ужесточения денежно-кредитных условий к концу 2024 года сформировались предпосылки для значительного охлаждения кредитной активности в 2025 году. Сложившееся ужесточение денежно-кредитных условий фактически было равнозначно повышению ключевой ставки до 24% годовых или выше <4> - уровня, заметно превосходящего необходимый для замедления инфляции.

--------------------------------

<4> См. Резюме обсуждения ключевой ставки на "неделе тишины" и в ходе заседания Совета директоров Банка России 20.12.2024.

Поэтому к концу 2024 года Банк России принял решение сохранить ключевую ставку на уровне 21% годовых, а также реализовал меры для более плавного выхода кредитных организаций из действовавших послаблений в нормативном регулировании.

Для смягчения реакции банков на нормализацию норматива краткосрочной ликвидности Банк России в ноябре - декабре 2024 года временно расширил возможности использования системно значимыми банками безотзывной кредитной линии (БКЛ) для соблюдения НКЛ <5>, а именно: изменил график перехода системно значимых банков на соблюдение НКЛ за счет собственных высоколиквидных активов <6>. Улучшению ситуации с соблюдением норматива, в том числе за счет роста доли стабильных клиентских средств, способствовало поступление в экономику в конце 2024 - начале 2025 года крупных бюджетных расходов и их распределение по счетам организаций и населения в банках.

--------------------------------

<5> Подробнее см. пресс-релизы "Банк России принял ряд решений по банковскому регулированию"; "Банк России предоставил кредитным организациям возможность увеличить лимиты безотзывных кредитных линий".

<6> Подробнее см. пресс-релиз "Банк России принял ряд решений по банковскому регулированию".

В результате автономное ужесточение денежно-кредитных условий, связанное с влиянием нормативов ликвидности, постепенно ослабло в I квартале 2025 года. Это выразилось в том числе в снижении спредов ставок по депозитам и кредитам к ставкам денежного рынка, так что влияние на трансмиссию денежно-кредитной политики постепенно было устранено в первой половине 2025 года.

С введением в IV квартале 2025 года национального норматива краткосрочной ликвидности <7>, откалиброванного на данных по российским банкам, влияние этого аспекта банковского регулирования на денежно-кредитные условия будет сглаживаться.

--------------------------------

<7> См. Национальный норматив краткосрочной ликвидности для СЗКО: порядок расчета.

--------------------------------

<*> Средневзвешенная стоимость привлечения средств овернайт на денежном рынке и с учетом операций постоянного действия Банка России.

<**> Стоимость привлечения средств у ЮЛ с корректировкой на ОР. Выборка включает отдельные сделки крупных ЮЛ, где в назначении платежа указаны параметры сделки.

--------------------------------

<*> Учитываются только те кредитные организации, для которых установлен соответствующий норматив.

Источники: отчетность кредитных организаций по формам 0409101, 0409135.

|

СРЕДНЕВЗВЕШЕННАЯ СТОИМОСТЬ ДЕПОЗИТОВ ЮРИДИЧЕСКИХ И ФИЗИЧЕСКИХ ЛИЦ (ПО СРОКАМ ПРИВЛЕЧЕНИЯ) (% ГОДОВЫХ) |

Источники: Банк России, отчетность кредитных организаций по форме 0409129.

Что касается ситуации с достаточностью капитала, смягчению нагрузки на капитал способствовали два фактора. Во-первых, полученную в 2024 году прибыль банки направили на увеличение капитала в II квартале 2025 года. Во-вторых, уже в конце 2024 года наметилось замедление роста кредитования, связанное с охлаждением спроса со стороны заемщиков на фоне жесткой денежно-кредитной политики и проявлением банками более консервативного подхода к одобрению кредитных заявок.

В первой половине 2025 года влияние автономных факторов (завершения регуляторных мер поддержки и ужесточения макропруденциальной политики) на условия кредитования все еще сохранялось, хотя и заметно уменьшилось по сравнению с концом 2024 года. Так, по оценке Банка России, с учетом значительного роста процентных ставок для конечных заемщиков и охлаждения кредитной активности достигнутая к концу 2024 года жесткость денежно-кредитных условий сформировала необходимые предпосылки для возобновления процесса дезинфляции и возвращения инфляции к цели. Влияние жестких денежно-кредитных условий на спрос способствовало уменьшению инфляционного давления, что позволило Банку России воздержаться от дальнейшего повышения ключевой ставки.

- Гражданский кодекс (ГК РФ)

- Жилищный кодекс (ЖК РФ)

- Налоговый кодекс (НК РФ)

- Трудовой кодекс (ТК РФ)

- Уголовный кодекс (УК РФ)

- Бюджетный кодекс (БК РФ)

- Арбитражный процессуальный кодекс

- Конституция РФ

- Земельный кодекс (ЗК РФ)

- Лесной кодекс (ЛК РФ)

- Семейный кодекс (СК РФ)

- Уголовно-исполнительный кодекс

- Уголовно-процессуальный кодекс

- Производственный календарь на 2025 год

- МРОТ 2025

- ФЗ «О банкротстве»

- О защите прав потребителей (ЗОЗПП)

- Об исполнительном производстве

- О персональных данных

- О налогах на имущество физических лиц

- О средствах массовой информации

- Производственный календарь на 2026 год

- Федеральный закон "О полиции" N 3-ФЗ

- Расходы организации ПБУ 10/99

- Минимальный размер оплаты труда (МРОТ)

- Календарь бухгалтера на 2025 год

- Частичная мобилизация: обзор новостей

- Постановление Правительства РФ N 1875