Банк России проводит операции с банками для сближения краткосрочных ставок денежного рынка с ключевой ставкой

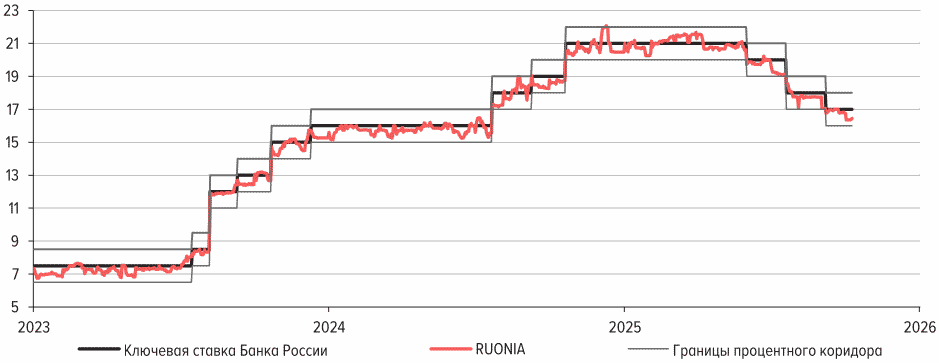

Операционная цель денежно-кредитной политики Банка России заключается в поддержании ставок овернайт денежного рынка вблизи ключевой ставки. В качестве операционного ориентира денежно-кредитной политики Банк России использует ставку RUONIA (Ruble Overnight Index Average). Это средневзвешенная ставка по необеспеченным однодневным займам на рублевом межбанковском денежном рынке (МБК). Если банки и другие профессиональные участники денежного рынка уверены, что ставки МБК будут находиться вблизи ключевой ставки, то они смогут закладывать эти ожидания в цены других финансовых продуктов на более длительные сроки. Такая взаимосвязь между различными ставками в экономике позволяет Банку России через изменения ключевой ставки влиять на склонность экономических агентов к потреблению и сбережению, а также на динамику потребительских цен.

Банк России с помощью своих операций формирует условия для того, чтобы краткосрочные сделки между банками совершались на рынке по ставкам, близким к ключевой. В случае оттока или притока средств в банковский сектор Банк России компенсирует его своими операциями по предоставлению или абсорбированию ликвидности <1>. Это позволяет поддержать баланс спроса и предложения ликвидности на денежном рынке.

--------------------------------

<1> Подробная информация об операциях Банка России представлена в разделе сайта "Операции Банка России".

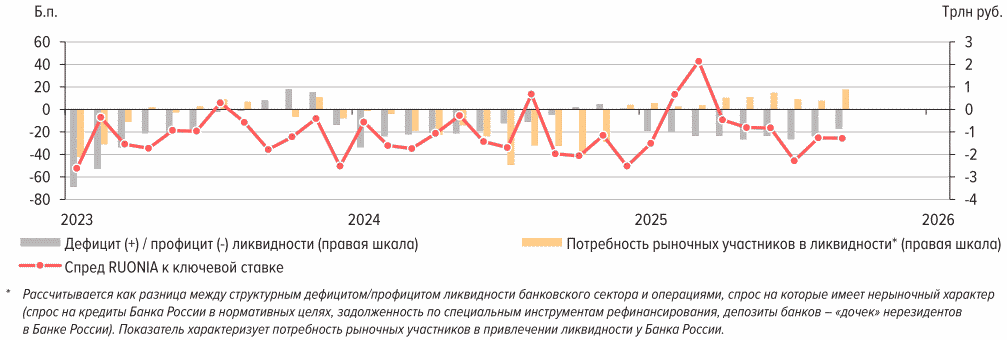

Ставки денежного рынка формируются в границах процентного коридора и могут отклоняться от ключевой ставки. Поэтому более информативным является среднее за период усреднения обязательных резервов (ПУ) отклонение ставки RUONIA от ключевой ставки (спред).

С помощью своих операций Банк России стремится сделать так, чтобы средний за ПУ спред не превышал в абсолютном выражении 25 базисных пунктов. Однако Банк России не ставит задачу достижения этой цели любой ценой. Текущая система инструментов выстроена так, чтобы сформировать условия для активного межбанковского рынка и обеспечить достижение операционной цели денежно-кредитной политики.

Банк России в 2025 году достигал операционной цели денежно-кредитной политики

В течение 2025 года однодневная ставка RUONIA формировалась преимущественно в нижней половине процентного коридора Банка России, вблизи ключевой ставки. Средний спред к ключевой ставке в январе - сентябре 2025 года составил -15 б.п. (2024 год: -24 б.п.) <2>. Это в абсолютном выражении меньше значения прошлого года. При этом волатильность спреда в январе - сентябре 2025 года не изменилась по сравнению с 2024 годом и составила 37 б.п. (2024 год: 37 б.п.).

--------------------------------

<2> Среднее значение спреда RUONIA к ключевой ставке и его волатильность рассчитаны с учетом всех календарных дней месяца. Для дней, за которые расчет RUONIA не был произведен, значение приравнивается к предыдущему дню, за который опубликован индекс RUONIA.

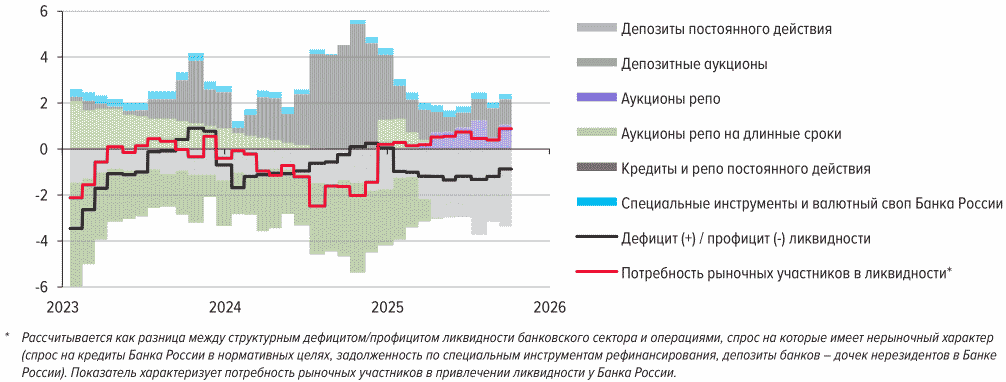

Значимым фактором изменения баланса ликвидности, как и в предыдущие годы, оставались операции бюджета. В конце 2024 - начале 2025 года в банки поступили расходы, в том числе профинансированные за счет конвертации 1,3 трлн рублей средств ФНБ сверх бюджетного правила, а Федеральное казначейство увеличило размещение временно свободных бюджетных средств в банках. В результате банковский сектор вернулся к структурному профициту ликвидности.

Банк России в 2025 году возобновил проведение на внутреннем валютном рынке регулярных операций в рамках бюджетного правила, которые были приостановлены в конце 2024 года <3>. Целью этих операций является снижение влияния внешней конъюнктуры и бюджетных потоков на динамику курса рубля, совокупный спрос и инфляцию. Эти продажи и покупки валюты Банк России проводит в объеме операций Минфина России со средствами ФНБ, поэтому их называют операциями зеркалирования. При этом проведение таких операций может осуществляться не сразу, а с лагом и быть растянутым во времени. Это необходимо для того, чтобы уменьшить их краткосрочное влияние на валютный рынок.

--------------------------------

<3> См. новость Банка России от 27.11.2024.

В дополнение к анонсируемым Минфином России в 2025 году объемам покупки или продажи валюты объем операций Банка России корректируется на величину отложенных в 2024 году продаж валюты в рамках бюджетного правила и объема расходования средств ФНБ в целях финансирования дефицита бюджета вне бюджетного правила за 2024 год <4>. Эти дополнительные операции будут формировать ежедневный отток ликвидности из банков в течение всего 2025 года. В то же время зеркалирование текущих операций Минфина России по бюджетному правилу нейтрально для ликвидности банковского сектора <5>.

--------------------------------

<4> См. новость Банка России от 26.12.2024.

<5> Операции Минфина России по покупке иностранной валюты в рамках бюджетного правила производятся в объеме дополнительных нефтегазовых доходов федерального бюджета. Эти налоги клиенты банков платят в бюджет, при этом Федеральное казначейство не может разместить их, например, на депозиты в банки или использовать для финансирования текущих расходов. Когда Банк России зеркалирует эти покупки валюты Минфином России на рынок, рублевая ликвидность возвращается в банковский сектор в объеме ушедших ранее дополнительных налогов. В результате совокупное влияние этих операций на баланс ликвидности банковского сектора становится практически нейтральным.

К притоку средств в банки в первом полугодии 2025 года привело инвестирование средств ФНБ, в том числе в инфраструктурные проекты. Банк России будет равномерно зеркалировать эти операции в течение второго полугодия 2025 года, и к концу года их влияние на баланс ликвидности станет нейтральным <6>. Кроме того, в апреле на бюджетные счета поступила часть прибыли Банка России за 2024 год. Эти средства сразу поступили в банки - Федеральное казначейство может направить их на финансирование расходов или временно разместить на депозиты в кредитных организациях.

--------------------------------

<6> См. новость Банка России от 26.06.2025.

Федеральное казначейство продолжило повышать эффективность своих инструментов по управлению временно свободными остатками бюджетных средств. Как и ранее, активно использовался механизм размещения средств на длительные сроки на банковских депозитах и операции по размещению остатков на счетах до востребования, возросла доля сделок репо. В результате средний остаток средств на едином казначейском счете в Банке России (ЕКС) в 2025 году был ниже и менее волатилен, чем в предыдущие годы. Это, с одной стороны, обеспечивает дополнительный процентный доход для бюджета. С другой стороны, снижает влияние бюджетных операций на ликвидность банковского сектора - меняется только распределение средств между кредитными организациями, но не их общий объем.

Помимо бюджетных операций, приток ликвидности в банки в первом полугодии 2025 года был связан с сокращением объема наличных денег в обращении. Поддержание ключевой ставки и ставок по банковским депозитам на высоком уровне способствовало сохранению склонности населения к сбережению. Это, как и годом ранее, приводило к снижению спроса на наличные деньги относительно ожидаемого уровня, обусловленного ростом экономики и объемов платежей. С июня 2025 года спрос на наличные деньги возрос. Это могло быть связано со стремлением населения и бизнеса сформировать запас наличных денег для проведения расчетов. В сентябре - первой половине октября 2025 года спрос на наличные деньги вернулся к сезонной траектории и соответствовал устойчивой потребности экономики в наличных деньгах для осуществления расчетов. При этом доля наличных денег в общем объеме денежной массы с начала года к началу октября 2025 года снизилась на 0,5 п.п., до 14,2%.

Обязательные резервы, которые кредитные организации поддерживают в Банке России, в 2025 году продолжили расти. Это было вызвано ростом банковских депозитов и привело к увеличению резервируемых обязательств банков. Рост обязательных резервов привел к снижению структурного профицита ликвидности. Укрепление рубля и валютная переоценка активов несколько снизили влияние данного фактора на ликвидность банков.

Помимо баланса ликвидности, на структуру операций Банка России в начале 2025 года продолжала влиять ситуация с соблюдением системно значимыми кредитными организациями (СЗКО) норматива краткосрочной ликвидности (НКЛ). С марта 2024 года перестали действовать введенные в 2022 году послабления по этому нормативу. Банк России предоставил банкам возможность адаптироваться к его соблюдению в течение переходного периода. В частности, СЗКО были открыты безотзывные кредитные линии (БКЛ) в Банке России, с помощью которых при необходимости можно было восполнить дефицит высоколиквидных активов. Тем не менее многие банки сталкивались с трудностями при соблюдении НКЛ собственными силами, что особенно явно проявилось в конце 2024 года. Банкам приходилось наращивать привлечение кредитов Банка России в рамках основного механизма (ОМ). Эти операции позволяют улучшить значение НКЛ, поэтому банки активно привлекали кредиты Банка России в 2024 - начале 2025 года, несмотря на их высокую стоимость относительно заимствований на денежном рынке. Однако к концу года отдельные банки заложили почти все нерыночное обеспечение ОМ. Такое использование инструментов рефинансирования приводит к накоплению рисков в банковском секторе: если обеспечение банков задействовано для соблюдения нормативных требований, банки не смогут использовать его в случае реализации оттока ликвидности. Чтобы дестимулировать использование банками кредитов в рамках ОМ для регуляторных целей, Банк России принял решение начиная с 06.11.2024 включать все права требования по кредитным договорам в обеспечение только в рамках дополнительного механизма рефинансирования (ДМ). Кредитные требования, которые были включены в пулы обеспечения кредитов, предоставляемых в рамках ОМ, до 06.11.2024, были сохранены в этих пулах, но без возможности увеличения их стоимости <7>.

--------------------------------

<7> См. пресс-релиз Банка России от 05.11.2024.

Одновременно с ростом спроса на кредиты Банка России в конце 2024 года СЗКО обострили конкуренцию за клиентские средства и существенно повысили по ним ставки. Это привело к ужесточению денежно-кредитных условий (см. врезку 8 "Изменения банковского регулирования в 2023 - 2025 годах и их влияние на денежно-кредитную политику"). В ответ на это в ноябре - декабре 2024 года Банк России смягчил график перехода СЗКО на соблюдение норматива собственными силами, то есть без использования БКЛ. Поступление бюджетных расходов в банковский сектор в конце 2024 - начале 2025 года увеличило высоколиквидные активы банков и в совокупности с указанной корректировкой графика привело к улучшению ситуации с соблюдением НКЛ. В ответ банки смогли снизить спрос на кредиты постоянного действия Банка России в рамках ОМ.

Привлекаемые по кредитам Банка России средства банки использовали также для выполнения обязательных резервных требований и проведения платежей. После снижения спроса на кредиты Банка России, связанного с НКЛ, в 2025 году банки стали привлекать для этих целей ликвидность из других источников. Кроме того, в начале 2025 года Банк России планово сокращал объем предоставления средств через аукционы репо на срок 1 месяц, и в марте задолженность кредитных организаций по этим операциям была погашена. В результате банки, у которых сохранялась потребность в привлечении средств, увеличили спрос на денежном рынке, а спред RUONIA к ключевой ставке в февральском - мартовском ПУ <8> стал положительным.

--------------------------------

<8> Февральский ПУ - с 12.02.2025 по 11.03.2025, мартовский ПУ - с 12.03.2025 по 08.04.2025.

Банк России в I квартале 2025 года постепенно сокращал лимиты на своих депозитных аукционах, чтобы предложение на рынке могло компенсировать возросший спрос участников. Некоторые банки увеличили объемы размещения средств на денежном рынке, в том числе на длительные сроки. Однако часть высвобожденных денег перешла на депозиты постоянного действия в Банке России. Эти средства не попадают на денежный рынок и не участвуют в перераспределении ликвидности. Поэтому в I квартале 2025 года, несмотря на структурный профицит в целом по банковскому сектору, на рынке постепенно сформировался дефицит ликвидности.

При определении направления и объема своих основных аукционов Банк России учитывал потребность в размещении или привлечении средств со стороны участников, готовых заключать сделки на денежном рынке и, следовательно, влиять на его ценообразование. Поэтому с 15.04.2025 Банк России перешел к недельным аукционам репо вместо недельных депозитных аукционов <9>. Это позволило компенсировать возросший спрос банков в краткосрочном сегменте денежного рынка и обеспечить сближение ставки RUONIA с ключевой ставкой.

--------------------------------

<9> См. пресс-релиз Банка России от 10.04.2025.

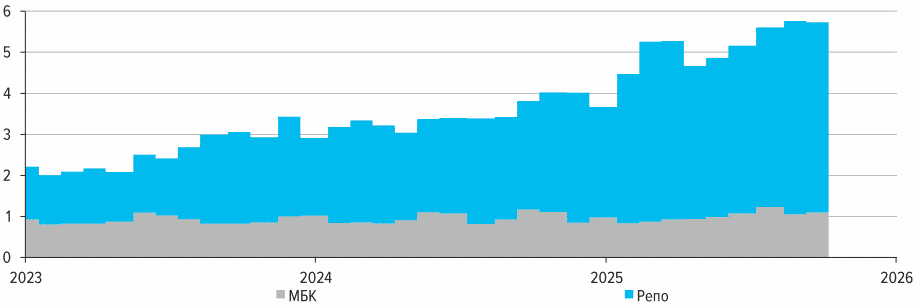

Спрос банков одновременно на кредиты и депозиты Банка России постоянного действия ограничивает объем средств, которые могут быть распределены на денежном рынке. Однако эти операции учитываются при определении лимитов на аукционах Банка России, а ширина процентного коридора в 200 б.п. сохраняет стимулы для рыночных участников к совершению сделок друг с другом. Поэтому объем открытых позиций в сегментах МБК и репо денежного рынка в 2025 году продолжил увеличиваться. Поддержание активного денежного рынка позволяет Банку России лучше транслировать сигналы денежно-кредитной политики в ставки в экономике.

В последний день ПУ, когда механизм усреднения обязательных резервов не в полной мере позволяет банкам урегулировать временные дисбалансы спроса и предложения ликвидности, а также для ограничения колебаний ставок денежного рынка Банк России проводил аукционы "тонкой настройки". В первом полугодии 2025 года в конце ПУ, как правило, в банковском секторе формировался избыток ликвидности, и Банк России проводил депозитные аукционы "тонкой настройки". Однако в конце мартовского ПУ, принимая во внимание неравномерность распределения ликвидности и высокую потребность в средствах со стороны рыночных участников, Банк России провел аукционы репо "тонкой настройки" в налоговый период и в последний день ПУ. Во втором полугодии 2025 года в зависимости от траектории усреднения банков и их потребности в ликвидности в конце ПУ возникала потребность в проведении как депозитных аукционов, так и аукционов репо "тонкой настройки". В дальнейшем Банк России продолжит проводить аукционы "тонкой настройки" в последний день ПУ при формировании дисбаланса спроса и предложения ликвидности, чтобы поддержать возможности банков по управлению ликвидностью и ограничить колебания ставок денежного рынка.

Спрос на кредиты под залог нерыночных активов в рамках ОМ в 2025 году постепенно снижался по мере нормализации ситуации с соблюдением НКЛ, а на рефинансирование ДМ возникал редко и лишь у отдельных участников. Текущий уровень обеспечения в пуле ОМ остается достаточным для получения средств банками при их недостатке на денежном рынке и ограничения отклонения ставок МБК выше верхней границы процентного коридора <10>. Банк России продолжит придерживаться контрциклического подхода к формированию обеспечения по своим операциям. При повышении потребности банковского сектора в привлечении ликвидности перечень обеспечения в рамках ОМ может быть расширен в первую очередь за счет перевода активов из ДМ в ОМ.

--------------------------------

<10> Подробная информация о системе инструментов Банка России представлена на сайте регулятора в разделе "Система инструментов денежно-кредитной политики".

- Гражданский кодекс (ГК РФ)

- Жилищный кодекс (ЖК РФ)

- Налоговый кодекс (НК РФ)

- Трудовой кодекс (ТК РФ)

- Уголовный кодекс (УК РФ)

- Бюджетный кодекс (БК РФ)

- Арбитражный процессуальный кодекс

- Конституция РФ

- Земельный кодекс (ЗК РФ)

- Лесной кодекс (ЛК РФ)

- Семейный кодекс (СК РФ)

- Уголовно-исполнительный кодекс

- Уголовно-процессуальный кодекс

- Производственный календарь на 2025 год

- МРОТ 2025

- ФЗ «О банкротстве»

- О защите прав потребителей (ЗОЗПП)

- Об исполнительном производстве

- О персональных данных

- О налогах на имущество физических лиц

- О средствах массовой информации

- Производственный календарь на 2026 год

- Федеральный закон "О полиции" N 3-ФЗ

- Расходы организации ПБУ 10/99

- Минимальный размер оплаты труда (МРОТ)

- Календарь бухгалтера на 2025 год

- Частичная мобилизация: обзор новостей

- Постановление Правительства РФ N 1875