Оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов проводится в отношении стимулирующих налоговых расходов. Оценка бюджетного эффекта направлена на определение окупаемости налоговых расходов посредством увеличения налоговых поступлений в бюджеты бюджетной системы Российской Федерации от лиц, применивших налоговые льготы, обуславливающие налоговые расходы.

Оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов определяется отдельно по каждому налоговому расходу. В случае если для отдельных категорий плательщиков, имеющих право на льготы, предоставлены льготы по нескольким видам налогов, сборов, таможенных платежей и страховых взносов, оценка совокупного бюджетного эффекта (самоокупаемости) налоговых расходов определяется в целом в отношении соответствующей категории плательщиков, имеющих льготы.

Основные положения по проведению оценки совокупного бюджетного эффекта налогового расхода определены пунктами 19 - 21 Правил.

Порядок проведения оценки совокупного бюджетного эффекта налогового расхода:

Под базовым годом понимается год, предшествующий году начала получения j-м плательщиком льготы, либо 6-й год, предшествующий отчетному году, если льготы предоставляются плательщику более 6 лет.

При проведении оценки в 2019 году отчетным годом является 2018 год, соответственно если льгота действует более шести лет, то базовым годом является 2013 год.

В случае если льгота введена в 2014 году и позднее, то для расчета бюджетного эффекта используются прогнозные значения кураторов налоговых расходов и Минфина России на 2019 и последующие годы.

2) Определение налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированных для уплаты в бюджеты бюджетной системы Российской Федерации j-м плательщиком в i-м году (![]() )

)

Суммирование объемов налогов без учета пени и штрафных санкций в консолидированный бюджет Российской Федерации и бюджеты государственных внебюджетных фондов, задекларированных плательщиками - получателями налоговых льгот.

3) Определение базового объема налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированных для уплаты в бюджеты бюджетной системы Российской Федерации j-м плательщиком в базовом году (![]() )

)

Базовый объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование включает в себя:

- объем налогов, сборов, таможенных платежей и страховых взносов на обязательное социальное страхование, задекларированных для уплаты в бюджеты бюджетной системы Российской Федерации j-м плательщиком в базовом году (![]() );

);

- объем льгот, предоставленных j-му плательщику в базовом году (![]() ).

).

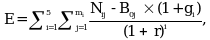

4) Осуществление расчета совокупного бюджетного эффекта по формуле:

![]() порядковый номер года, имеющий значение от 1 до 5;

порядковый номер года, имеющий значение от 1 до 5;

![]() количество плательщиков, воспользовавшихся льготой в i-м году;

количество плательщиков, воспользовавшихся льготой в i-м году;

![]() порядковый номер плательщика, имеющий значение от 1 до m;

порядковый номер плательщика, имеющий значение от 1 до m;

![]() номинальный темп прироста доходов бюджетов бюджетной системы Российской Федерации в i-м году по отношению к базовому году;

номинальный темп прироста доходов бюджетов бюджетной системы Российской Федерации в i-м году по отношению к базовому году;

![]() расчетная стоимость среднесрочных рыночных заимствований Российской Федерации, принимаемая на уровне 7,5%.

расчетная стоимость среднесрочных рыночных заимствований Российской Федерации, принимаемая на уровне 7,5%.

- Гражданский кодекс (ГК РФ)

- Жилищный кодекс (ЖК РФ)

- Налоговый кодекс (НК РФ)

- Трудовой кодекс (ТК РФ)

- Уголовный кодекс (УК РФ)

- Бюджетный кодекс (БК РФ)

- Арбитражный процессуальный кодекс

- Конституция РФ

- Земельный кодекс (ЗК РФ)

- Лесной кодекс (ЛК РФ)

- Семейный кодекс (СК РФ)

- Уголовно-исполнительный кодекс

- Уголовно-процессуальный кодекс

- Производственный календарь на 2025 год

- МРОТ 2025

- ФЗ «О банкротстве»

- О защите прав потребителей (ЗОЗПП)

- Об исполнительном производстве

- О персональных данных

- О налогах на имущество физических лиц

- О средствах массовой информации

- Производственный календарь на 2026 год

- Федеральный закон "О полиции" N 3-ФЗ

- Расходы организации ПБУ 10/99

- Минимальный размер оплаты труда (МРОТ)

- Календарь бухгалтера на 2025 год

- Частичная мобилизация: обзор новостей

- Постановление Правительства РФ N 1875

где

где